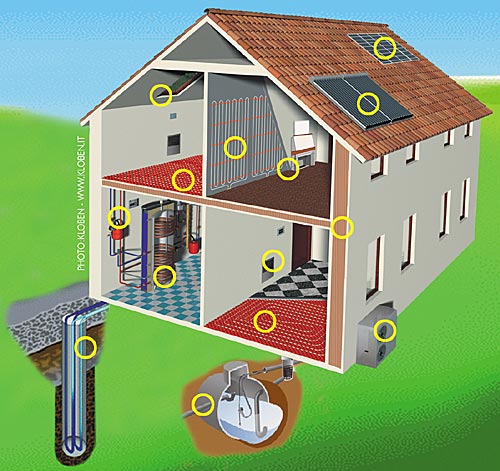

Piano da più di 1,7 miliardi suddiviso primariamente su incentivi fiscali, con l’obiettivo di rilanciare l’edilizia residenziale pubblica e aumentare l’offerta di alloggi popolari. Questo è il piano casa presentato da Renzi, messo a punto dal ministro Lupi, approvato dal Consiglio dei ministri.

Isee 2014, sparisce l’autocertificazione

Il nuovo Isee, l’Indicatore di Situazione Economica Equivalente, valuta e raffronta la condizione economica dei nuclei familiari per regolamentare l’accesso alle prestazioni sociali e sociosanitarie erogate dal governo. Il nuovo